Für 9,1 Milliarden US-Dollar übernimmt der Süßwaren und Tierfutter-Konzern Mars die US-Tierarztpraxiskette VCA. Zu Mars gehört bereits die Praxiskette Banfield und die Klinikgruppe Blue Pearl Veterinär Partners. Insgesamt umfasst das „Tierarztimperium“ jetzt gut 1.800 Standorte – und wird weiter wachsen.

von Jörg Held

Aktueller Hinweis: MarsPetcare hat auch die europäische Klinikkette AniCura gekauft (Bericht hier / Stand: 11.6.2018)

Die meisten Verbraucher kennen Mars als Hersteller von Schokoriegeln und Kaugummis. Doch der familiengeführte US-Konzern hat auch eine Petcare-Unit. Die ist mit Marken wie Whiskas, Sheba oder Pedigree der weltgrößte Anbieter von Tierfutter. Mit der Übernahme der börsennotierten Tierarztkette VCA kann Mars diese Spitzenposition jetzt auch als Tierklinik- und Tierarztpraxenbetreiber beanspruchen: rund 1.800 Standorte gehören zum Konzern. 7,7 Milliarden Dollar zahlt das Familienunternehmen als Kaufpreis und übernimmt noch 1,4 Milliarden Dollar VCA-Schulden.

Wert: 9,1 Milliarden Euro – Logo der US-Praxiskette VCA mit rund 800 Praxen. (© Logo: VCA)

Praxisketten – die USA denken in anderen Dimensionen

Zum Mars-Geschäftsbereich „Petcare“ gehören neben den Futtermarken auch folgende Tierarztpraxis-/Tierklinikbetreiber:

- VCA betreibt über 800 Praxen in den USA und Kanada, beschäftigt 4.700 Tierärzte und erwartete für das Jahr 2016 einen Umsatz von fast zwei Milliarden US-Dollar. Die börsennotierte Gruppe ist seit 1987 im US-Markt aktiv und wächst stetig durch den Zukauf bestehender Standorte. Außerdem gehört zu VCA die Laborkette Antech, mit 60 Laboren einer der größten Labordienstleister in den USA – für etwa 14.000 Tierarztpraxen.

- Banfield ist mit fast 950 Praxisstandorten der größte Praxis-Anbieter in den USA. Die Praxiskette gründet und betreibt überwiegend Praxisfilialen in PetSmart-Märkten für Heimtierbedarf (Vorbild für das hierzulande geplante Fressnapf-Modell) sowie einige spezialisierte Kliniken. 2007 hatte der Futtermittelkonzern Mars die 1987 gegründete Banfield-Gruppe aufgekauft.

- Bluepearl Veterinary Partners hat 57 Standorte* und ist die einzige echte „Klinik“-Kette im Mars-Verbund: Bluepearl betreibt nur Notfall-Kliniken und Spezialistenpraxen.

Futtermittelhersteller wird Tierarztmarktführer

Durch die Übernahme von VCA erreicht Mars die unstrittige Marktführerschaft bei den US-Praxisketten. Insgesamt gibt es in den USA allerdings rund 29.000 Tierarztpraxen**. Bisher gehören davon „nur“ rund 3.000 zu Ketten (≈ 10% Marktanteil).

Nach dem Mars-Deal bleiben aber nur noch zwei weitere große Corporates – so die US-Bezeichnung – übrig:

- Veterinary Study Inc. hat über 800 Standorte und bündelt als eine Art Dachverband die Interessen von 32 regionalen „Veterinary Management Groups“ (VMGs). Die wiederum repräsentieren rund 600 Tierärzte. Über die VMGs kooperieren die Praktiker bei Einkauf und Management, etc.

- Die National Veterinäry Associates (NVA) sind mit über 300 Standorten ein Zusammenschluss von Einzelpraxen. Dabei können die (Alt)Inhaber ihre Praxis komplett an die Gruppe verkaufen aber auch in verschiedensten Abstufungen weiter in der Praxis arbeiten.

Investoren kaufen „kleine“ Praxisgruppen

Regional gibt es in den USA noch eine ganze Reihe weiterer Praxiszusammenschlüsse in der Größenordnung von 30 bis 50+ Standorten, die zum Teil auch in Investorenhand sind. In Deutschland und Europa würden diese schon als große Kette gelten, spielen aber angesichts der Mars-Dimensionen dort in einer anderen Liga. So hat Mars in den letzten 15 Monaten nach Bloomberg-Angaben bereits zwei „kleinere“ Praxisgruppen mit über 100 Standorten in die Banfield-Gruppe integriert.

Vorbild USA – was wird in Europa passieren?

In Deutschland steht der „Kettenmarkt“ noch ganz am Anfang. Mit AniCura und Evidensia sind seit 2015 hierzulande zwei schwedische Klinikketten aktiv. Sie haben aber zusammen nach eigenen Angaben auf ihren Webseiten deutschlandweit erst 25 Standorte. Hinter ihnen stehen jeweils Investmentfonds, die in den Klinikkauf investieren.

Alle Berichte über das Schweden-Enagement in Deutschland finden Sie hier

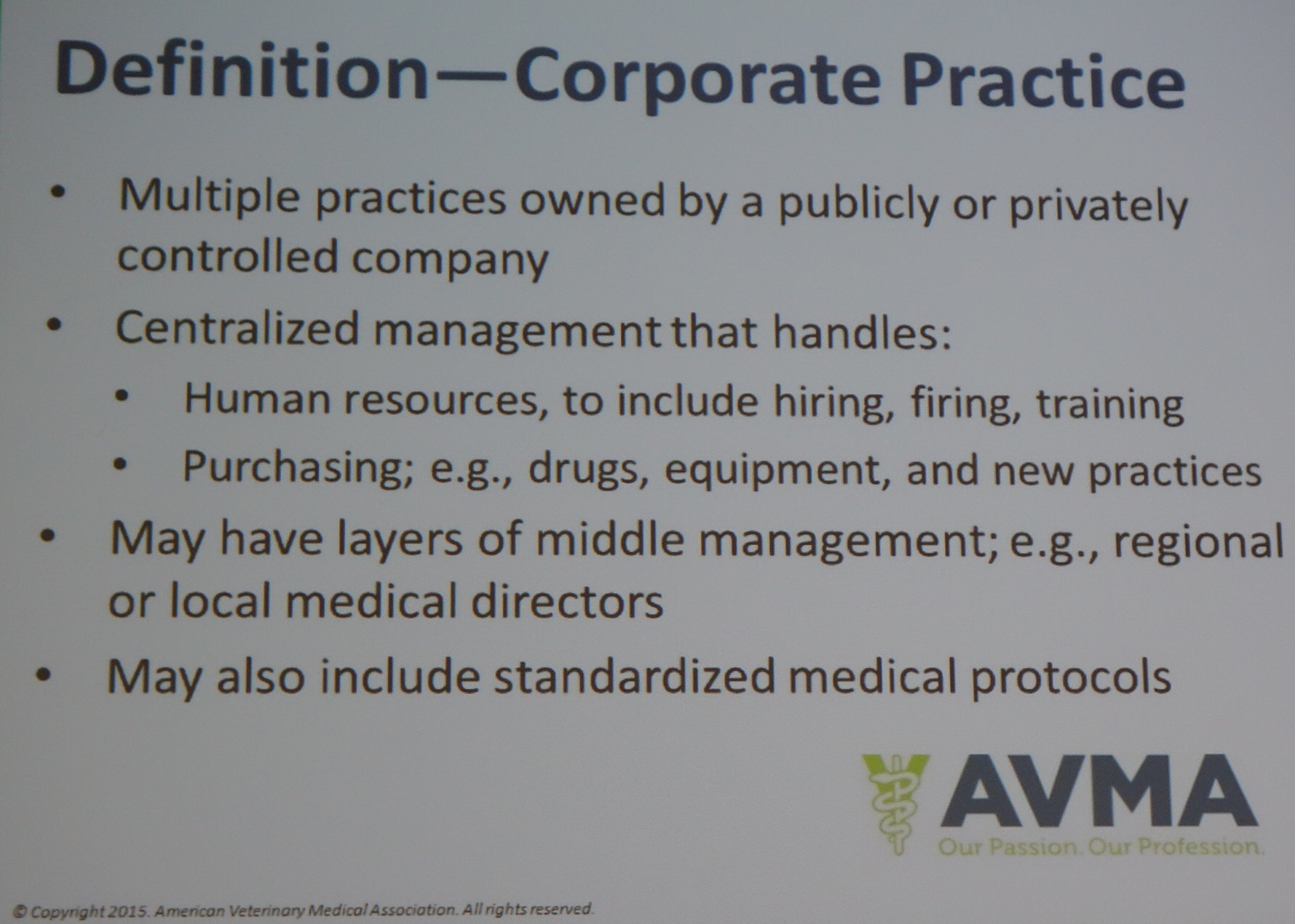

Zehn bis zwölf Prozent Marktanteil bezogen auf Standorte seien für diese Corporates auch hierzulande realistisch. Das wären etwa 1.000 Praxen/Kliniken. Die Prozentzahl nannte auf dem bpt-Kongress 2016 in Hannover Ron DeHaven. Er war bis September 2016 Vorstandschef des amerikanischen Tierärzteverbandes AVMA und belegte seine Rechnung mit US-Zahlen: Dort sind die Ketten zwar seit rund 30 Jahren aktiv, aber mit etwa 3.000 Standorten gehörten nur gut zehn Prozent der 29.000 US-Tierarztpraxen* zu den Corporates (Details siehe oben). Der Umsatzanteil sei allerdings höher. Und die Ketten werden immer wichtiger als Arbeitgeber für angestellte Tierärzte, die Mitarbeiterzahl steigt. Parallel steige aber auch die Zahl der inhabergeführten Praxiszusammenschlüsse mit sechs bis acht Standorten.

Freiheit oder „Kette“

In den USA geraten die Ketten aktuell öffentlich (etwas) unter Druck. Vor wenigen Tagen erst hatte „Bloomberg Businessweek“ in einem langen Artikel das Geschäftsgebaren kritisiert. Ein zentraler Vorwurf lautet, „one size doesn’t fits all“: Standardisierte Behandlungsprotokolle (insbesondere jährliche Impfprogramme) und auch die PetCare-Plans (versicherungsähnliche Behandlungspakete zu Sonderpreisen) , die Kunden an die Ketten binden, führten zu unnötigen und nicht immer dem Tier dienlichen, teuren Behandlungen.

„Es gibt mehr standardisierte Behandlungsprotokolle und weniger Freiheiten bei Behandlung und Medikamentenauswahl,“ bestätigte auch Ron DeHaven in Hannover. In den USA seien einige der Ketten sehr straff organisiert. Ethische Sorgen machen sich die Amerikaner darüber mehrheitlich aber nicht. DeHaven: „Nur gute veterinärmedizinische Behandlung ist die Basis für gute Geschäfte.“

Banken: Tierarztmarkt mit Zukunft

Gute Geschäfte prognostizieren auch verschiedenste Bank-Analysen dem weltweiten und deutschen Tierarztmarkt. Die Wertschätzung für (Haus)Tiere steigt, sie sind Familienmitglieder. Die Haustierbranche gilt zudem als wenig krisenanfällig. Die Rentabilität der Praxen liege im Mittel in Deutschland bei 21,9 Prozent. Durch den hohen Frauenanteil unter den Tierärzten und höheren Material- und Personalaufwand gehöre die Zukunft aber arbeitsteilig organisierten Gemeinschaftspraxen. Corporates und inhabergeführte Praxen und Kliniken werden dabei parallel am Markt agieren und um Kunden und vor allem um Mitarbeiter konkurrieren.

wir-sind-tierarzt.de meint: Jeder kann wissen, was kommt

(jh) – In vielen Entwicklungen – nicht nur in der Veterinärmedizin – hinkt Europa den USA fünf und mehr Jahre hinterher. Der Blick in die Staaten kann also zeigen, was hierzulande noch ansteht. Der Mars-Banfield-VCA-Deal lässt erahnen, worauf die Käufer deutscher (und europäischer) Tierkliniken und Praxen spekulieren: Schnell eine kritische Größe erreichen, um als „Übernahmeziel“ für die ganz Großen der Branchen interessant zu werden. Zu Evidensia gehören – verteilt über Europa – fast 170, zu AniCura über 130 Praxen und Kliniken.

Gleichzeitig gilt aber auch: Zehn, 15, selbst 20 Prozent Marktanteil der Corporates bedeuten nicht, dass die normale inhabergeführte Tierarztpraxis aussterben wird. In den USA aber auch Großbritannien stellen sie noch klar die Mehrheit. Harte Zeiten dürften allerdings für (wenig spezialisierte) Einzelpraxen anbrechen. Die Zukunft gehört arbeitsteiligen Partnerschaften.

„Wildtiere brauchen in den aller seltensten Fällen menschliche Hilfe," sagt die Landestierschutzbeauftragte Hessen. Was tun kann, wer ein Wildtier findet – oder aber auch besser lassen sollte – erklärt ein Flyer, den Dr. Madeleine Martin zusammen mit der Landestierärztekammer Hessen herausgegeben hat.

„Wildtiere brauchen in den aller seltensten Fällen menschliche Hilfe," sagt die Landestierschutzbeauftragte Hessen. Was tun kann, wer ein Wildtier findet – oder aber auch besser lassen sollte – erklärt ein Flyer, den Dr. Madeleine Martin zusammen mit der Landestierärztekammer Hessen herausgegeben hat.